Podatnicy planujący opodatkowanie ryczałtem od dochodów

spółek (tzw. CIT Estoński) często mają wątpliwości, jak Wspólnicy powinni

poprawnie wypełnić oświadczenie OSW-RD. Poniżej prezentujemy kilka często

zadawanych pytań dotyczących tych oświadczeń.

OSW-RD

1. Czy oświadczenie OSW-RD wysyłam także do

urzędu wraz z ZAW-RD?

Nie, do urzędu składa się samo zawiadomienie ZAW-RD.

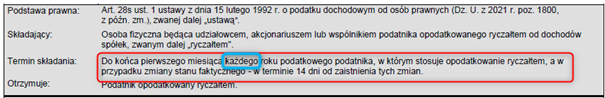

Zgodnie z art. 28s ust. 1 ustawy CIT osoba fizyczna

będąca udziałowcem, akcjonariuszem lub wspólnikiem podatnika opodatkowanego

ryczałtem składa temu podatnikowi oświadczenie, według

ustalonego wzoru, czyli oświadczenie OSW-RD. Kopię oświadczenia, o którym

mowa w ust. 1, podatnik przekazuje, na żądanie, naczelnikowi urzędu

skarbowego właściwemu dla podatnika lub naczelnikowi urzędu skarbowego

właściwemu dla osoby fizycznej, o której mowa w ust. 1. (art. 28s ust. 3 ustawy

CIT).

Powyższe potwierdza wzór oświadczenia OSW-RD, który

wskazuje, że jego adresatem jest Spółka opodatkowana CIT-em Estońskim.

Podsumowując OSW-RD wysyła się do Urzędu tylko na

żądanie Urzędu.

2. Czy w OSW uwzględniam działalność

gospodarczą wspólnika?

Osobę fizyczną będącą wspólnikiem podatnika

opodatkowanego ryczałtem od dochodów spółek zobowiązano do przekazywania

temu podatnikowi (spółce na CIT Estońskim) oświadczenia według ustalonego wzoru

na druku OSW-RD, o podmiotach, w których posiada bezpośrednio lub pośrednio, co

najmniej 5%:

- udziałów w kapitale,

- ogółu praw i obowiązków,

- o tytułów uczestnictwa w funduszu inwestycyjnym lub instytucji wspólnego

inwestowania lub innych praw majątkowych związanych z prawem do otrzymania

świadczenia jako założyciel (fundator) lub beneficjent fundacji, trustu lub

innego podmiotu albo stosunku prawnego o charakterze powierniczym.

Podsumowując jednoosobowa działalność gospodarcza

prowadzona przez wspólnika nie jest podmiotem odrębnym od tego wspólnika. W

konsekwencji nie ma powodu, aby w oświadczeniu OSW-RD umieszczać informacje o

jednoosobowej działalności gospodarczej prowadzonej przez udziałowca,

akcjonariusza lub wspólnika spółki korzystającej z opodatkowania w formie

ryczałtu od dochodów spółek.

3. Jaki zakres dat należy wpisać w OSW dla

prezentowania danych o posiadanych udziałach?

Oświadczenie OSW-RD składa się corocznie do końca

pierwszego miesiąca każdego roku podatkowego podatnika,

w którym stosuje opodatkowanie ryczałtem.

Z uwagi, że mowa o poszczególnych latach opodatkowania

CIT-em Estońskim to przykładowo należy je złożyć:

- w pierwszym roku przejścia na ryczałt: np. jeśli spółka

przechodzi na ryczałt od czerwca 2024: oświadczenie za rok podatkowy od 1

czerwca 2024 r. do 31 grudnia 2024 r. - w terminie do 30 czerwca 2024 r.,

- oświadczenie za rok podatkowy od 1 stycznia 2025

r. do 31 grudnia 2025 r. - w terminie do 31 stycznia 2025 r.,

- oświadczenie za rok podatkowy od 1 stycznia 2026

r. do 31 grudnia 2026 r. - w terminie do 31 stycznia 2026 r.,

- oświadczenie za rok podatkowy od 1 stycznia 2027

r. do 31 grudnia 2027 r. - w terminie do 31 stycznia 2027 r.

Czyli w pierwszym oświadczeniu należy podać daty, od

kiedy spółka przechodzi na ryczałt, a gdy przechodzi na CIT Estoński w trakcie

trwającego roku podatkowego, to nie będzie to pełny rok kalendarzowy.

4. Czy rodzaj praw "bezpośredni" oznacza, że jest się wspólnikiem w danej spółce? Kiedy występują prawa

pośrednie? (Dział C. "Dane o podmiotach" w oświadczeniu)

Oświadczenia zawiera dane o podmiotach, w których

wspólnik posiada bezpośrednio lub pośrednio,

co najmniej 5% m.in. udziałów w ich

kapitale. Generalnie taką sytuację definiuje art. 11a ust. 3 ustawy CIT.

Odpowiada ona:

1) wielkości udziału albo prawa łączącego dowolne

dwa podmioty spośród wszystkich podmiotów uwzględnianych przy ustalaniu

posiadania pośrednio udziału lub prawa - w przypadku gdy wszystkie wielkości

udziałów lub praw łączących te podmioty są równe, np. udział

podmiotu A w B wynosi 30%, zaś B w C 30%, to udział

pośredni A w C wynosi 30%;

2 najniższej wielkości udziału lub prawa

łączącego podmioty, pomiędzy którymi wielkość posiadanego pośrednio udziału lub

prawa jest ustalana - w przypadku gdy wielkości udziałów lub praw łączących te

podmioty są różne, np. udział podmiotu A w B wynosi 50%, zaś B w

C 40%, to udział pośredni A w C wynosi 40%;

3) sumie wielkości posiadanych pośrednio udziałów lub praw - w przypadku gdy podmioty, pomiędzy którymi wielkość posiadanego pośrednio udziału lub prawa jest ustalana, łączy więcej niż jeden posiadany pośrednio udział lub prawo, np. udział podmiotu A w B wynosi 50%, A w D wynosi 30%, zaś B w C 40% oraz D w C 20%, to udział pośredni A w C wynosi 40% + 20% = 60%.

Podsumowując, gdyby Wspólnik Spółki A opodatkowanej CIT-em

Estońskim posiadała udziały/akcje w innych Spółkach B i C (powyżej 5%), to

wspólnik wykazuje udziały Spółek B i C. Dodatkowo Wspólnik pośrednio może również

być w posiadaniu co najmniej 5% w "spółkach córkach" spółki

B i C, czyli przykładowo Spółkach D i E. Przy czym gdyby spółki B i C posiadały

"spółki córki" D i E to ani spółki B i C, ani ich "spółki córki" D i E nie mogą

być opodatkowane CIT-em Estońskim. Należy je jednak wykazać w oświadczeniu OSW-RD,

gdy Wspólnik posiada w nich bezpośredni lub pośrednio powyżej 5% udziałów.

Autorzy:

Marcin Szymocha

Doradca podatkowy (nr wpisu 12870)

Jakub Ledniowski

Konsultant podatkowy

Anna Szymocha

Konsultant podatkowy

Zapraszamy również na naszego Facebooka oraz do śledzenia naszych aktualności podatkowych, by być na bieżąco.